Wycena w oparciu o mnożnik P/BV (C/WK) – wprowadzenie

Mnożnik P/BV (ang. price/ book value) jest podobnie jak P/E używany do wyceny przedsiębiorstwa w podejściu porównawczym (rynkowym). Ponadto oba te mnożniki oparte są na wartości kapitału własnego. (Alternatywną grupę stanowią mnożniki oparte na łącznej wartości kapitału własnego i długu, które będą przedmiotem kolejnych wpisów na niniejszym blogu.)

W podejściu porównawczym wartość przedsiębiorstwa określa się poprzez porównanie go z innymi. Porównaniu podmiotów służą – kluczowe dla tego podejścia – mnożniki porównawcze. (Szerzej na temat podejścia rynkowego przeczytasz we wpisie „Na czym polega podejście porównawcze-rynkowe wyceny firm?”).

Jak powyżej zapisano mnożnik P/BV oparty jest na rynkowej cenie kapitału własnego (akcji, udziałów) porównywalnych podmiotów. Z powyższego wynika, że – mówiąc w uproszczeniu – poprzez dokonanie „przemnożenia” wskazanego mnożnika przez wielkość E (earnings) wycenianego podmiotu uzyskuje się szacunkową wartość rynkową kapitału własnego czyli szukaną wartość rynkową przedsiębiorstwa. (Patrz: „Co to znaczy wycenić przedsiębiorstwo?”)

P/BV (C/WK) – istota, formuła, interpretacja,

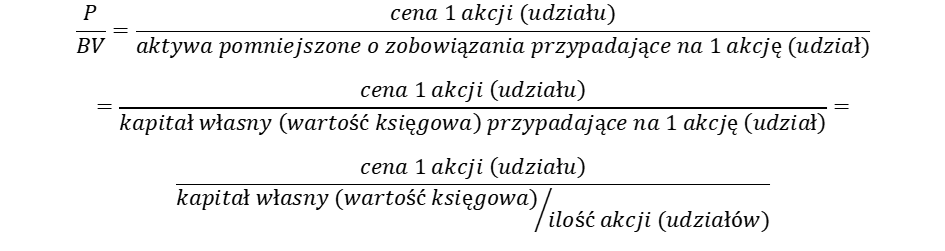

Istotą wskaźnika P/BV jest wyrażenie relacji: rynkowej ceny akcji (udziału) spółki w stosunku do wartości księgowej majątku spółki przypadającego na akcję (udział). Zatem P (price – cena) wyraża rynkową cenę jednej akcji/ udziału spółki notowanej na giełdzie papierów wartościowych. Z kolei BV (book value – wartość księgowa) stanowi wartość księgowa majątku spółki przypadająca na jedną akcję/ udział. W polskich opracowaniach wskaźnik ten często występuje również pod postacią C/WK (cena / wartość księgowa). Z powyższego wynika następująca formuła wskaźnika P/BV:

Wartość księgowa majątku przypadająca na 1 akcję (udział) to zatem wartość księgowa kapitału własnego przypadająca na jedną akcję (udział) obliczana jako kapitał własny/ ilość akcji.

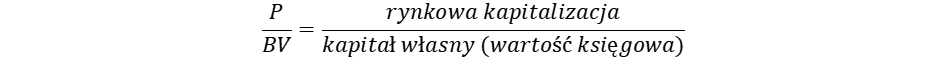

Alternatywnie wskaźnik P/BV można również wyznaczyć w następujący sposób:

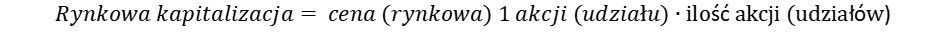

W powyższej formule „rynkowa kapitalizacja” stanowi łączną rynkową wartość kapitału własnego czyli wartość rynkową ogółu akcji / udziałów, stąd:

Za pomocą alternatywnej formuły można wyznaczyć wskaźnik P/BV również dla spółek nienotowanych na publicznym rynku kapitałowym.

Wskaźnik P/BV wyraża w jakiej relacji jest wartość rynkowa kapitału własnego (kapitalizacja spółki) do wartości księgowej kapitału własnego. Wartość wskaźnika powyżej 1 oznacza, że rynkowa wycena spółki jest wyższa niż bilansowa wartość jej majątku. (Zatem wskaźnik na poziomie 2 oznacza, że akcje są dwukrotnie droższe niż wartość księgowa majątku spółki przypadająca na akcję). Zatem teoretycznie, im wyższy wskaźnik, tym droższa akcja.

Należy w tym miejscu zwrócić uwagę, że wskaźnik P/BV powyżej jeden zasadniczo nie powinien budzić niepokoju. W bilansowej wartości zarówno majątku jak i kapitału własnego nie uwzględnia się zwykle kluczowych wartości niematerialnych. Wartości te takie jak: marka, kapitał ludzki i know-how, organizacja mają natomiast istotny wpływ na cenę akcji i wartość przedsiębiorstwa. (Patrz np. „Czy wycena przedsiębiorstwa i wycena majątku (przedsiębiorstwa) jest tym samym?”). Wskaźnik P/BV pozwala zatem „uchwycić” w jakiej krotności w stosunku do bilansowej wartości majątku spółki, wyceniana jest wartość rynkowa przedsiębiorstwa.

Wady i zalety wykorzystania mnożnika P/BV (C/WK) do wyceny spółek

Istotnymi zaletami wskaźnika P/BV (C/WK) są prostota wyznaczania i możliwość porównywania cen akcji różnych spółek.

Z kolei wśród wad wskaźnika P/BV wymienia się:

- bazowanie na księgowej wartości majątku (zwykle wartości historycznej korygowanej o odpisy amortyzacyjne, która może znacząco różnić się od aktualnych wartości rynkowych; ponadto np. ze względu na różne momenty zakupu majątku jak i różną stosowaną politykę amortyzacji majątku te same składniki majątkowe w podmiocie wycenianym i porównywalnym mogą stanowić różne wartości księgowe);

- możliwości ujmowania majątku w bilansie według wartości godziwej vs historycznego kosztu nabycia korygowanego o amortyzację;

- wynikające ze sposobu pozyskania majątku do działalności operacyjnej w szczególności, czy majątek stanowi własność podmiotu, czy jest leasingowany lub wynajmowany, co może powodować różnicę co do w ogóle ujęcia składnika w bilansie;

- duży wpływ na wysokość wskaźnika P/BV ma struktura finansowania;

- brak uwzględnienia efektywności wykorzystania majątku.

Procedura wyceny przedsiębiorstwa przy zastosowaniu mnożnika P/BV (C/WK)

Procedura wyceny przedsiębiorstwa przy zastosowaniu mnożnika P/BV odbywa się w następujących etapach:

- Po pierwsze: znalezienie porównywalnych do wycenianego przedsiębiorstw, których znane są ceny transakcyjne (np. spółek giełdowych).

- Po drugie: analiza danych finansowych porównywalnych podmiotów i podmiotu wycenianego oraz dokonanie ewentualnych korekt wynikających w szczególności z:

- odmiennych standardów i zasad rachunkowości występującymi między sprawozdaniem podmiotu wycenianego i podmiotów porównywalnych,

- występowania aktywów, pasywów niezwiązanych z podstawową działalnością operacyjną przedsiębiorstw porównywalnych / podmiotu wycenianego,

- transakcji i zdarzeń mających miejsce po dacie sprawozdania finansowego a przed datą na który podmiot jest wyceniany,

- innych czynników zaburzających porównywalność.

- Po trzecie: wyznaczenie wskaźnika P/BV dla każdego ze zidentyfikowanych podmiotów porównywalnych.

- Po czwarte: wyznaczenie średniego (lub średnioważonego wskaźnika P/BV dla podmiotów porównywalnych).

- Po piąte: wyznaczenie wstępnej wartości podmiotu poprzez obliczenie iloczynu wskaźnika P/BV i księgowej wartości kapitału własnego (ew. skorygowanego wg pkt. 2) wycenianego przedsiębiorstwa.

- Po szóste: dokonanie ewentualnej korekty uzyskanej wartości o aktywa i pasywa pozabilansowe i nieoperacyjne.

- Po siódme: zastosowanie ewentualnych premii i dyskont w stosunku do uzyskanej w punkcie 6 wartości w związku z różnicami między podmiotem wycenianym a podmiotami porównywalnymi w zakresie przede wszystkim:

- płynności udziałów,

- wielkości podmiotu,

- kontroli,

- innych specyficznych czynników ryzyka.

Wzór na wycenę przedsiębiorstwa w oparciu o mnożnik P/BV (C/WK)

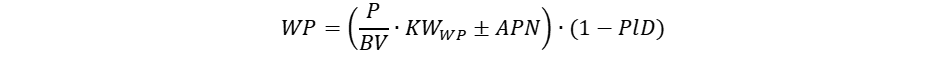

Procedurę wyceny przedsiębiorstwa przy zastosowaniu mnożnika P/BV można przedstawić za pomocą następującej formuły:

gdzie:

WP – wartość przedsiębiorstwa

P/BV – średni mnożnik P/BV wyznaczony dla podmiotów porównywalnych,

KWWP – kapitał własny (skorygowany) wycenianego przedsiębiorstwa,

APN – aktywa i pasywa nieoperacyjne i pozabilansowe wycenianego przedsiębiorstwa,

P|D – premie i dyskonta z tytułu płynności, wielkości, kontroli i innych specyficznych czynników ryzyka.

Wycena w oparciu o mnożnik P/BV –uwagi końcowe

Na koniec, kilka uwag dotyczących przedstawionej procedury i wzoru na wycenę przedsiębiorstwa przy wykorzystaniu mnożnika P/BV.

- Dokonując wyceny przedsiębiorstwa należy przeprowadzić etapy wskazane we wpisie pt.: „Jak wycenić przedsiębiorstwo czyli etapy procesu wyceny” na niniejszym blogu.

- Wycena przeprowadzona przy wykorzystaniu mnożnika P/BV będzie w tym większym stopniu obiektywna, im pełniej zostaną spełnione warunki opisane we wpisie „Kiedy wycena przedsiębiorstwa jest obiektywna i wiarygodna?”)

- O wyborze podejścia i metody decydują takie czynniki jak: cel wyceny, przyjęte podstawowe założenia wyceny, dostępność danych, założony standard wartości etc.

- Na wiarygodność wyceny w podejściu porównawczym kluczowy wpływ ma odpowiedni dobór podmiotów porównywalnych. Podmioty porównywalne do wycenianego powinno cechować prowadzenie takiej samej (lub ewentualnie pokrewnej) do podmiotu wycenianego podstawowej działalności operacyjnej, jak również posiadanie innych podobieństw, którymi charakteryzuje się wyceniane przedsiębiorstwo (model biznesowy, poziom sprzedaży, tempo wzrostu sprzedaży, poziom zatrudnienia etc.).

- Ze względu na zidentyfikowane wady mnożnika P/BV w postaci dużej jego zmienności w zależności od sposobu pozyskania majątku i struktury finansowania przedsiębiorstwa oraz nieuwzględniania efektywności wykorzystania majątku, może być on stosowany jedynie w przypadku podobnej pod tymi względami sytuacji podmiotu wycenianego i podmiotów porównywalnych. Ponadto należy również dążyć do ujednolicenia różnic wynikających z polityki rachunkowości w ujmowaniu majątku w podmiocie wycenianym i podmiotach porównywalnych.

- Wycenę w oparciu o mnożnik P/BV dokonuje się również w oparciu o jego wartość wyznaczoną dla indeksu sektorowego (np. WIG odzież, WIG leki, WIG energia, WIG paliwa etc.) Taka wycena przedstawia zwykle jedynie wartość poglądową i zgodnie z Krajowym Standardem „wycena oparta na mnożnikach sektorowych nie może stanowić jedynej metody wyceny” (p.8.4.3. Standardu…).

- Niekiedy wycena w podejściu porównawczym dokonywana jest przy wykorzystaniu więcej niż jednego mnożnika. W tym przypadku ostatecznie określona wartość stanowi średnią (lub średnią ważoną) uzyskanych wyników wyceny.

- Ze względu na różnice między wycenianym podmiotem a podmiotami porównywalnymi – w szczególności kiedy podmiotami porównywalnymi są spółki publiczne – należy zwykle dokonać korekt o premie i dyskonta wskazane w punkcie 7 procedury wyceny.

W następnym tygodniu

W następnym tygodniu odpowiem na pytanie: Jak wycenić przedsiębiorstwo w oparciu o mnożnik EV/S?

Autor: Dariusz Stronka

Zobacz naszą ofertę wycen:

wyceny wycena przedsiębiorstwa/ wycena spółki

wycena udziałów wycena zorganizowanej części przedsiębiorstwa