Wycena w oparciu o mnożnik P/E (C/Z) – wprowadzenie

Mnożnik P/E (ang. price/ earnings) stanowi bodaj najpopularniejszy mnożnik używany do wyceny przedsiębiorstwa w podejściu porównawczym (rynkowym). W podejściu tym wartość przedsiębiorstwa określa się poprzez porównanie go z innymi. Porównaniu podmiotów służą -kluczowe dla tego podejścia – mnożniki porównawcze. (Szerzej na temat podejścia rynkowego przeczytasz we wpisie „Na czym polega podejście porównawcze-rynkowe wyceny firm?”).

P/E zalicza się do grupy mnożników opartych na rynkowej cenie kapitału własnego (akcji, udziałów) porównywalnych podmiotów. (Pozostałe grupy stanowią mnożniki oparte na łącznej wartości kapitału własnego i długu oraz na charakterystycznych dla danego sektora wielkościach). Z powyższego wynika, że – mówiąc w uproszczeniu – poprzez dokonanie „przemnożenia” wskazanego mnożnika przez wielkość E (earnings) wycenianego podmiotu uzyskuje się szacunkową wartość rynkową kapitału własnego czyli szukaną wartość rynkową przedsiębiorstwa. (Patrz: „Co to znaczy wycenić przedsiębiorstwo?„)

P/E (C/Z) – istota, formuła, interpretacja

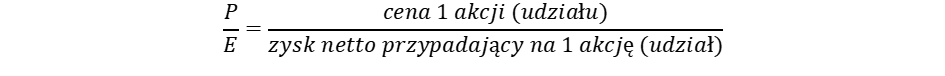

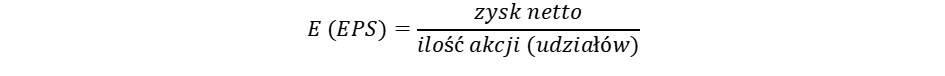

Istotą wskaźnika P/E jest wyrażenie relacji: rynkowej ceny akcji (udziału) spółki w stosunku do zysku netto przypadającego na akcję (udział). Zatem P (price – cena) wyraża rynkową cenę jednej akcji/ udziału spółki notowanej na giełdzie papierów wartościowych. Z kolei E (earnings – zysk) stanowi roczny (zwykle z czterech ostatnich kwartałów) zysk netto przypadający na jedną akcję/ udział. (Precyzyjnie w mianowniku tego wskaźnika jest EPS czyli earnings per share co w tłumaczeniu stanowi dokładnie zysk przypadający na akcję liczony jako zysk netto/ liczba akcji). W polskich opracowaniach wskaźnik ten często występuje również pod postacią C/Z (cena / zysk). Z powyższego wynika następująca formuła wskaźnika P/E:

gdzie:

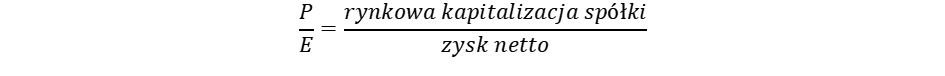

Alternatywnie wskaźnik P/E można również wyznaczyć w następujący sposób:

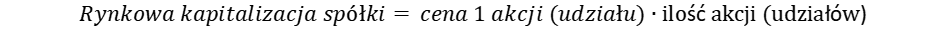

W powyższej formule „rynkowa kapitalizacja spółki” stanowi łączną rynkową wartość kapitału własnego czyli wartość rynkową ogółu akcji / udziałów, stąd:

Za pomocą alternatywnej formuły można wyznaczyć wskaźnik P/E również dla spółek nienotowanych na publicznym rynku kapitałowym.

Wskaźnik P/E wyraża, ile średnio „płacą” inwestorzy za jednostkę (1 PLN, 1 $, 1 Euro) zysku netto wypracowanego przez spółkę. Zatem teoretycznie, im wyższy wskaźnik, tym droższa akcja. Za każdą bowiem złotówkę zysku inwestorzy płacą więcej. Wskaźnik ten można również interpretować jako „umowny okres zwrotu” zainwestowanego kapitału przez udziałowców. Wskaźnik ten określa bowiem ilość lat przez którą w zysku netto spółki zwróci się zainwestowany kapitał w zakup akcji/ udziałów. (Oczywiście przy założeniu utrzymania dotychczasowej wysokości osiąganego zysku netto przez spółkę).

Zalety i wady wskaźnika P/E

Istotnymi zaletami wskaźnika P/E (C/Z) są prostota wyznaczania i możliwość porównywania cen akcji różnych spółek.

Z kolei wśród wad wskaźnika P/E wymienia się często:

- wady wynikające z bazowania na księgowej wartości zysku netto (w tym przede wszystkim podatność zysku netto na przyjęte zasady jego wyznaczania oraz podatność na manipulacje),

- odzwierciedlenie w postaci zysku netto jedynie historycznych (i to w dodatku księgowych) wyników spółki, podczas gdy kluczowe z perspektywy inwestorów są wyniki oczekiwane (przyszłe),

- brak możliwości zastosowania, gdy podmiot porównywalny lub wyceniany ponosi stratę netto,

- z punktu widzenia wyceny – zniekształcenie wyniku poprzez zdarzenia nadzwyczajne i jednorazowe,

- duży wpływ na wysokość wskaźnika P/E ma struktura finansowania.

Procedura wyceny przedsiębiorstwa przy zastosowaniu mnożnika P/E

Procedura wyceny przedsiębiorstwa przy zastosowaniu mnożnika P/E odbywa się w następujących etapach:

- Po pierwsze: znalezienie porównywalnych do wycenianego przedsiębiorstw, których znane są ceny transakcyjne (np. spółek giełdowych).

- Po drugie: analiza danych finansowych porównywalnych podmiotów i podmiotu wycenianego oraz dokonanie ewentualnych korekt wynikających w szczególności z:

- odmiennych standardów i zasad rachunkowości występujących między sprawozdaniem podmiotu wycenianego i podmiotów porównywalnych,

- wystąpienia zdarzeń nadzwyczajnych w podmiotach porównywalnych / podmiocie wycenianym,

- występowania aktywów, pasywów, przychodów i kosztów niezwiązanych z podstawową działalnością operacyjną przedsiębiorstw porównywalnych / podmiotu wycenianego,

- transakcji i zdarzeń mających miejsce po dacie sprawozdania finansowego a przed datą na który podmiot jest wyceniany,

- innych czynników zaburzających porównywalność.

- Po trzecie: wyznaczenie wskaźnika P/E dla każdego ze zidentyfikowanych podmiotów porównywalnych.

- Po czwarte: wyznaczenie średniego (lub średnioważonego wskaźnika P/E dla podmiotów porównywalnych).

- Po piąte: wyznaczenie wstępnej wartości podmiotu poprzez obliczenie iloczynu wskaźnika P/E i zysku netto (ew. skorygowanego zgodnie z pkt. 2) wycenianego przedsiębiorstwa.

- Po szóste: dokonanie ewentualnej korekty uzyskanej wartości o aktywa i pasywa pozabilansowe i nieoperacyjne.

- Po siódme: zastosowanie ewentualnych premii i dyskont w stosunku do uzyskanej w punkcie 6 wartości w związku z różnicami między podmiotem wycenianym a podmiotami porównywalnymi w zakresie przede wszystkim:

- płynności udziałów,

- wielkości podmiotu,

- kontroli,

- innych specyficznych czynników ryzyka.

Wzór na wycenę przedsiębiorstwa w oparciu o mnożnik P/E

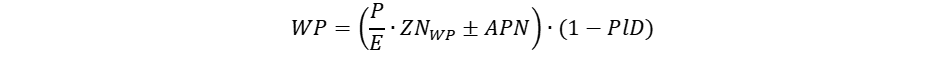

Procedurę wyceny przedsiębiorstwa przy zastosowaniu mnożnika P/E można przedstawić za pomocą następującej formuły:

gdzie:

WP – wartość przedsiębiorstwa

P/E – średni mnożnik P/E wyznaczony dla podmiotów porównywalnych,

ZNWP – zysk netto (skorygowany) wycenianego podmiotu,

APN – aktywa i pasywa nieoperacyjne i pozabilansowe,

PlD – premie lub dyskonta z tytułu płynności, wielkości, kontroli i innych specyficznych czynników ryzyka.

Wycena w oparciu o mnożnik P/E – uwagi końcowe

Na koniec, kilka uwag dotyczących przedstawionej procedury i wzoru na wycenę przedsiębiorstwa przy wykorzystaniu mnożnika P/E.

- Dokonując wyceny przedsiębiorstwa należy przeprowadzić etapy wskazane we wpisie pt.: „Jak wycenić przedsiębiorstwo czyli etapy procesu wyceny” na niniejszym blogu.

- Wycena przeprowadzona przy wykorzystaniu mnożnika P/E będzie w tym większym stopniu obiektywna, im pełniej zostaną spełnione warunki opisane we wpisie „Kiedy wycena przedsiębiorstwa jest obiektywna i wiarygodna?”)

- O wyborze podejścia i metody decydują takie czynniki jak: cel wyceny, przyjęte podstawowe założenia wyceny, dostępność danych, założony standard wartości etc.

- Na wiarygodność wyceny w podejściu porównawczym kluczowy wpływ ma odpowiedni dobór podmiotów porównywalnych. Podmioty porównywalne do wycenianego powinno cechować prowadzenie takiej samej (lub ewentualnie pokrewnej) do podmiotu wycenianego podstawowej działalności operacyjnej, jak również posiadanie innych podobieństw, którymi charakteryzuje się wyceniane przedsiębiorstwo (model biznesowy, poziom sprzedaży, tempo wzrostu sprzedaży, poziom zatrudnienia etc.).

- Ze względu na zidentyfikowaną wadę mnożnika P/E w postaci dużej jego zmienności w zależności od struktury finansowania (tak jak i innych mnożników opartych wyłącznie o kapitał własny), może być on stosowany jedynie w przypadku podobnej struktury finansowania podmiotu wycenianego i podmiotów porównywalnych.

- Wycenę w oparciu o mnożnik P/E dokonuje się również niekiedy w oparciu o jego wartość wyznaczoną dla indeksu sektorowego (np. WIG odzież, WIG leki, WIG energia, WIG paliwa etc.) Taka wycena przedstawia zwykle jedynie wartość poglądową i zgodnie z Krajowym Standardem „wycena oparta na mnożnikach sektorowych nie może stanowić jedynej metody wyceny” (p.8.4.3. Standardu…).

- Niekiedy wycena w podejściu porównawczym dokonywana jest przy wykorzystaniu więcej niż jednego mnożnika. W tym przypadku ostatecznie określona wartość stanowi średnią (lub średnią ważoną) uzyskanych wyników wyceny.

- Ze względu na różnice między wycenianym podmiotem a podmiotami porównywalnymi – w szczególności kiedy podmiotami porównywalnymi są spółki publiczne – należy zwykle dokonać korekt o premie i dyskonta wskazane w punkcie 7 procedury wyceny.

W następnym tygodniu

W następnym tygodniu odpowiem na pytanie: Jak wycenić przedsiębiorstwo w oparciu o mnożnik P/BV?

Autor: Dariusz Stronka

Zobacz naszą ofertę wycen:

wyceny wycena przedsiębiorstwa/ wycena spółki

wycena udziałów wycena zorganizowanej części przedsiębiorstwa