Metoda zdyskontowanych zysków – wprowadzenie

Metoda zdyskontowanych zysków to trzecia, obok DCF i zdyskontowanych dywidend, dochodowa metoda wyceny przedsiębiorstwa wymieniana w Krajowym Standardzie Wyceny. W celu zapoznania się z ogólną charakterystyką i procedurą wyceny przedsiębiorstwa w podejściu dochodowym zachęcam do lektury wpisu pt. „Na czym polega podejście dochodowe wyceny firm?”. Polecam również, ze względu na podobieństwo do omawianej metody, zapoznanie się z wpisem: „Na czym polega metoda zdyskontowanych dywidend?”.

W metodzie zdyskontowanych zysków (inaczej niż w metodzie zdyskontowanych dywidend) kategorią, która podlega dyskontowaniu są zyski netto (a nie dywidendy).

Procedura wyceny przedsiębiorstwa metodą zdyskontowanych zysków netto

W najprostszym (i najczęściej stosowanym) ujęciu, przy założeniu stałego wzrostu zysku netto, procedura (przepis) wyceny przedsiębiorstwa tą metodą przebiega następująco:

- Po pierwsze: dokonanie prognozy rocznego zysku netto.

- Po drugie: określenie stałego (średniorocznego) tempa wzrostu zysku netto.

- Po trzecie: oszacowanie stopy dyskontowej stanowiącej koszt kapitału własnego.

- Po czwarte: określenie relacji (przyjmowanej jako stała) prognozowanych zysków netto i wolnych przepływów pieniężnych.

- Po piąte: wyznaczenie stopy dyskontowej odpowiedniej do dyskontowania strumienia zysków netto (stanowiącą zmodyfikowany koszt kapitału własnego).

- Po szóste: oszacowanie wartości obecnej prognozowanych zysków netto przy wykorzystaniu metodologii szacowania renty wieczystej (w przypadku, gdy zakładany jest nieograniczony okres funkcjonowania podmiotu) za pomocą wyznaczonej w punkcie 5 stopy dyskontowej.

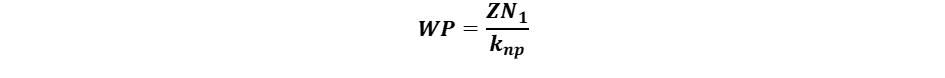

Wzór wyceny przedsiębiorstwa metodą zdyskontowanych zysków netto

Metodę zdyskontowanych zysków netto w najprostszym modelu „stałego wzrostu” oraz przy niezmiennej stopie dyskontowej, można przedstawić za pomocą następującej formuły:

gdzie:

WP – wartość przedsiębiorstwa,

ZN1 – oczekiwana wartość zysku netto na koniec roku 1,

knp – stopa dyskontowa odnosząca się do strumienia zysków netto.

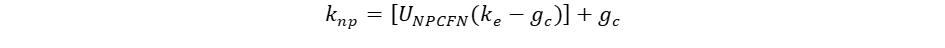

Przy czym znając:

- koszt kapitału własnego (ke),

- stałą relację prognozowanych zysków netto i wolnych przepływów pieniężnych (UNPCFN)

- stałą stopę wzrostu zysku netto i przepływów pieniężnych netto (gc)

można wyznaczyć stopę dyskontową odpowiednią do zdyskontowania strumieni zysków netto z następującego wzoru[1]:

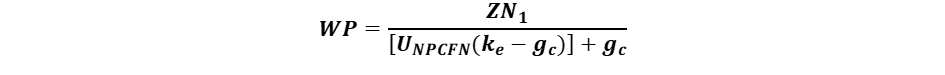

Stąd ostatecznie wzór na wycenę przedsiębiorstwa metodą zdyskontowanych zysków netto przyjmuje postać:

[1] Por. D.Zarzecki, Wycena przedsiębiorstw metodą zdyskontowanych zysków netto, w: Prace Naukowe Akademii Ekonomicznej we Wrocławiu nr 1183, Efektywność – rozważania nad istotą i pomiarem, Wydawnictwo AE we Wrocławiu, Wrocław 2007, s. 702

Uwagi końcowe

Na koniec, kilka istotnych uwag dotyczących przedstawionej procedury i wzoru na wycenę przedsiębiorstwa metodą zdyskontowanych zysków.

- Jak podkreślałem przy omówionych już metodach, dokonując wyceny przedsiębiorstwa należy przeprowadzić etapy wskazane we wpisie pt.: „Jak wycenić przedsiębiorstwo czyli etapy procesu wyceny” na niniejszym blogu.

- Konieczna jest wnikliwa analiza danych określonych w punkcie 4a-k procesu wyceny (wskazanym we wspomnianym powyżej wpisie na blogu), która pozwala na obiektywizację przyjętych danych wejściowych do wyceny. (W tym aspekcie polecam też zapoznanie się z wpisem: „Kiedy wycena przedsiębiorstwa jest obiektywna i wiarygodna?”)

- Zastosowanie metody zdyskontowanych zysków według zaprezentowanej formuły możliwe jest jedynie w przypadku podmiotu, co do którego spełnione są następujące warunki:

- jest w dobrej kondycji finansowej i generuje zyski,

- ma ustabilizowaną pozycję na rynku, w związku z czym występują stabilne zyski z tendencją rosnącą (i jest racjonalnym przyjęcie założenia, że stabilność zysków i ich tendencja rosnąca zostanie utrzymana);

- jest uprawnione przyjęcie założenia o stałej relacji prognozowanych zysków netto i wolnych przepływów pieniężnych;

- przewidywany horyzont działalności spółki jest nieokreślony.

- Koszt kapitału własnego uwzględnia wymaganą stopę zwrotu przez właścicieli w stosunku do zaangażowanych przez nich kapitałów w przedsiębiorstwo. Stopa ta wynika z ryzyka ponoszonego przez właścicieli oraz występującej w danej gospodarce stopy wolnej od ryzyka. Szacowanie kosztu kapitału omówię w osobnych wpisach na blogu. Ponadto na stronie www.wycena-przedsiębiorstwa.pl zaprezentuję też zalecaną procedurę szacowania kosztu kapitału własnego.

W następnym tygodniu odpowiem na pytanie: Jaki wycenić przedsiębiorstwa metodą skorygowanych aktywów netto?

Autor: Dariusz Stronka

Zobacz naszą ofertę wycen:

wyceny wycena przedsiębiorstwa/ wycena spółki

wycena udziałów wycena zorganizowanej części przedsiębiorstwa