Wzór na wycenę przedsiębiorstwa metodą DCF -wprowadzenie

W niniejszym wpisie przedstawię ogólny wzór na wycenę przedsiębiorstwa metodą zdyskontowanych przepływów pieniężnych (DCF). Wzór będzie dotyczył najczęściej wykorzystywanego wariantu tej metody uwzględniającego przepływy pieniężne przynależne wszystkim stronom finansującym tj. wierzycielom i właścicielom – FCFF (ang. Free Cash Flows to Firm). Alternatywny wzór wyceny metodą DCF w wariancie opierającym się na przepływach pieniężnych przynależnych wyłącznie właścicielom zostanie zaprezentowany w kolejnym wpisie.

Bez wątpienia DCF stanowi podstawową metodę wyceny przedsiębiorstwa w podejściu dochodowym. Obok metody DCF w ramach tego podejścia stosuje się również metodę zdyskontowanych zysków oraz metodę zdyskontowanych dywidend. Charakterystyka i ogólna procedura wyceny przedsiębiorstwa w podejściu dochodowym została już omówiona na niniejszym blogu we wpisie pt. „Na czym polega podejście dochodowe wyceny firm?”. W tym miejscu warto przypomnieć, że podejście dochodowe wyceny odnosi się bezpośrednio do istoty wartości przedsiębiorstwa. Istotą tegoż podejścia jest wyprowadzenie wartości firmy z prognozowanych w przyszłości dochodów uzyskiwanych przez podmiot a następnie zdyskontowanych oczekiwaną stopą zwrotu.

W przypadku metody DCF w wariancie FCFF prognozowane dochody są wyrażane w postaci wolnych przepływów pieniężnych przynależnych wszystkim stronom finansującym (FCFF) tj. właścicielom i wierzycielom.

Wobec powyższego kluczowe dla tej metody jest zdefiniowanie wolnego przepływu pieniężnego dla stron finansujących (właścicieli i wierzycieli). Wolny przepływ pieniężny stanowi przepływ pieniężny (czyli różnicę między wpływami a wydatkami) z działalności operacyjnej po uwzględnieniu dodatkowo:

- podatku dochodowego należnego od dochodu osiągniętego na podstawowej działalności operacyjnej,

- wydatków na aktywa trwałe.

Zatem wolny przepływ pieniężny stanowi gotówkę wypracowaną przez podmiot ze swojej „statutowej” działalności po inwestycjach i opodatkowaniu, stąd przyjmuje się, że gotówka ta pozostaje do dyspozycji wierzycieli i właścicieli przedsiębiorstwa.

Procedura wyceny przedsiębiorstwa metodą DCF (w wariancie FCFF)

Procedura (przepis) wyceny przedsiębiorstwa w przypadku metody DCF w wariancie FCFF odbywa się w następujących etapach:

- Po pierwsze: oszacowanie wolnych przepływów pieniężnych przynależnych stronom finansującym (wierzycielom i właścicielom) dla poszczególnych lat w okresie szczegółowej prognozy.

- Po drugie: określenie stopy dyskontowej stanowiącej średnioważony koszt kapitału (umożliwiającej wyznaczenie wartości obecnej wolnych przepływów pieniężnych dla wszystkich stron finansujących).

- Po trzecie: oszacowanie wartości obecnej wolnych przepływów pieniężnych przynależnych wierzycielom i właścicielom w okresie szczegółowej prognozy poprzez ich zdyskontowanie stopą dyskontową (stanowiącą średni ważony koszt kapitału).

- Po czwarte: oszacowanie wartości firmy wynikającej z działalności po okresie szczegółowej prognozy przy wykorzystaniu metodologii szacowania wartości rezydualnej i ustaleniu:

- zestandaryzowanego rocznego wolnego przepływu pieniężnego dla stron finansujących spodziewanego po okresie szczegółowej prognozy,

- średniorocznego tempa wzrostu wolnego przepływu pieniężnego dla stron finansujących po okresie szczegółowej prognozy.

- Po piąte: oszacowanie obecnej wartości rezydualnej.

- Po szóste: zsumowanie uzyskanych wartości: zdyskontowanych wolnych przepływów pieniężnych dla poszczególnych lat szczegółowej prognozy oraz zdyskontowanej wartości rezydualnej.

- Po siódme: powiększenie uzyskanej wartości o tzw. aktywa nieoperacyjne (w tym nadwyżkę kapitału obrotowego netto ponad poziom wymagany do niezakłóconego prowadzenia działalności).

- Po ósme: pomniejszenie uzyskanej wartości o wartość zobowiązań wykraczających poza operacyjną działalność firmy, czyli o kredyty i pożyczki.

Wzór (formuła) na wycenę przedsiębiorstwa metodą DCF (w wariancie FCFF)

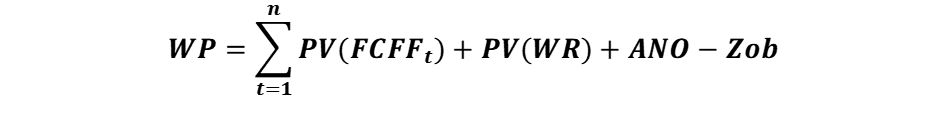

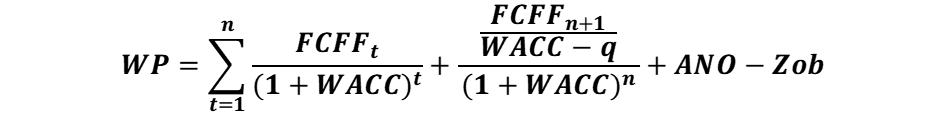

Procedurę stosowania metody DCF wyceny przedsiębiorstwa w wariancie FCFF można przedstawić za pomocą następującej zagregowanej formuły:

gdzie:

WP – wartość przedsiębiorstwa

PV – wartość obecna,

FCFFt – wolny przepływ pieniężny w okresie t,

PV(FCFFt) – wartość obecna wolnego przepływu pieniężnego w okresie t,

n – liczba lat okresu szczegółowej prognozy,

WR – wartość rezydualna,

PV(WR) – obecna wartość rezydualna,

ANO – wartość rynkowa aktywów nieoperacyjnych (nieuwzględnionych w wolnych

przepływach pieniężnych),

Zob – rynkowa wartość zobowiązań oprocentowanych.

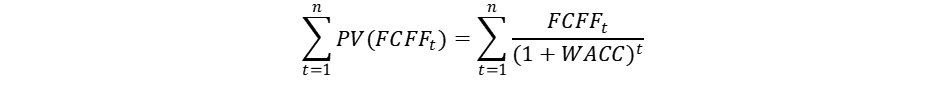

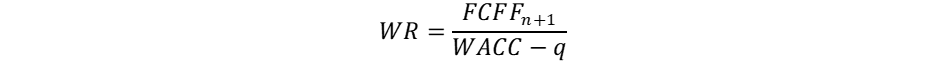

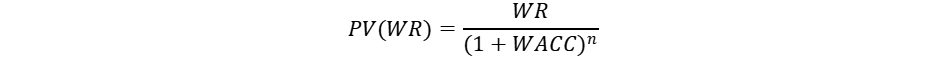

Przy czym przy założonej stałej wartości w czasie średnioważonego kosztu kapitału (WACC):

gdzie:

WACC – średni ważony koszt kapitału (wyrażony w ujęciu rocznym),

q – średnioroczna stopa wzrostu wolnych przepływów pieniężnych dla stron

finansujących po okresie szczegółowej prognozy,

pozostałe oznaczenia jak wyżej.

Uwzględniając powyższe zależności „całościowy” wzór na wycenę przedsiębiorstwa metodą DCF w wariancie FCFF przyjmuje następującą postać:

Uwagi końcowe

Na koniec, w krótkim podsumowaniu, zebrałem kilka kluczowych uwag dotyczących przedstawionej procedury i wzoru na wycenę przedsiębiorstwa metodą DCF.

- Dokonując wyceny przedsiębiorstwa należy przeprowadzić etapy wskazane we wpisie pt.: „Jak wycenić przedsiębiorstwo czyli etapy procesu wyceny” na niniejszym blogu.

- Jedynie dogłębna analiza danych określonych w punkcie 4a-k procesu wyceny (wskazanym we wspomnianym powyżej wpisie na blogu) pozwala na obiektywizację prognozy wolnych przepływów pieniężnych. (W tym aspekcie polecam też zapoznanie się z wpisem: „Kiedy wycena przedsiębiorstwa jest obiektywna i wiarygodna?”)

- Jak wskazano we wpisie pt.: „Na czym polega podejście dochodowe wyceny firm”, ilość lat szczegółowej prognozy powinna obejmować „okres poprzedzający fazę pełnej dojrzałości operacyjnej charakteryzującą się osiąganiem stabilnych dochodów”. Okres szczegółowej prognozy powinien uwzględniać również wszystkie lata w których przewiduje się „turbulencje” w gospodarce, branży, czy wycenianym podmiocie.

- Zestandaryzowany przepływ pieniężny po okresie szczegółowej prognozy powinien uwzględniać średnioroczne nakłady inwestycyjne na odtwarzanie potencjału majątkowego przedsiębiorstwa.

- Długookresowa średnioroczna stopa wzrostu dochodu po okresie szczegółowej prognozy powinna wynikać z dogłębnych analiz. Co do zasady nie powinna być wyższa niż prognozowane tempo wzrostu PKB gospodarki.

- Średnioważony koszt kapitału uwzględnia wymaganą stopę zwrotu przez właścicieli i wierzycieli w stosunku do zaangażowanych przez nich kapitałów w przedsiębiorstwo. Stopa ta wynika z ryzyka ponoszonego przez właścicieli i wierzycieli oraz występującej w danej gospodarce stopy wolnej od ryzyka. Szacowaniu kosztu kapitału zostaną poświęcone oddzielne wpisy na blogu. Również wkrótce na stronie www.wycena-przedsiębiorstwa.pl zostanie zaprezentowana zalecana procedura szacowania kosztu kapitału własnego. Przyjmowanie niezmienności kosztu kapitału w czasie jest nieuzasadnione w przypadku:

- spodziewanej wysokiej i niestabilnej inflacji,

- prognozowania zmian struktury kapitału w przedsiębiorstwie,

- przewidywanych zmian innych czynników mających wpływ na średni ważony koszt kapitału .

W następnym tygodniu odpowiem na pytanie: Jaki jest wzór na wycenę przedsiębiorstwa metodą DCF w wariancie FCFE?

Autor: Dariusz Stronka

Zobacz naszą ofertę wycen:

wyceny wycena przedsiębiorstwa/ wycena spółki

wycena udziałów wycena zorganizowanej części przedsiębiorstwa